貸借対照表とは

簡単に言うと

貸借対照表は、会社を運営するにあたり、人々から、①どういう名目で、どれくらいお金を集めたのか、そして②それをどういう形で保持しているのかをまとめた書類です。

会社を大きくしたいとき。経営が苦しくて資金を補充したいとき。急に現金が必要になったとき。様々な理由で、会社は資金を必要とします。しかし、売上(利益)からだけでは不十分になることがあります。そんな時には、会社は銀行や投資家、あるいは個人的な伝手で資金を獲得してくることになります。

そこで、誰からどのくらい、どういう名義でお金を提供してもらったかを、ちゃんと記録しておく必要が出てくるのです。

経営者は、その預かったお金を、責任をもって適切に使う必要があります。悪用もしてはいけないし、なるべくなら利益を伸ばせるように使うべきです。人々は無償で資金提供をしているわけではありません。「お金を増やして、返してもらう」ことを目的として、会社に資金提供しているのです。

ですから、提供してもらったお金を、何に使ったのかを、きちんと報告する義務があるのです。

かくして貸借対照表は、①会社がどう資金を集めたのか、②それを何に使ったのか、という2つのセクションからなる、会社のお金をめぐる最重要書類のひとつとなるのです。

集めたお金の額と、それを何に使ったかは、当然一致しなければいけません(利益や損を出して増減したならば、それを反映させることになります)。左右が一致することから、バランスシート(BS)と呼ばれます。

財務三表のひとつ

- 損益計算書…会社がその期に、どれくらい売上をあげ、どれくらい費用を出したか=どれくらい利益をあげたかを報告するもの

- 貸借対照表…会社がどう資金を集め、それをどう使ったのかを報告するもの

- キャッシュフロー計算書…会社の現金が、どういう活動で、どれくらい増減したかを報告するもの

以上の3つがセットで、会計報告における最重要アイテム、財務三表となります。

財務三表は、会社のステークホルダーに、経営の状態を開示する意味でとても重要なものです。お金を出している銀行や投資家に、現在の状況を報告することがもちろん第1ですが、たとえば従業員も、うちの会社は大丈夫なのか、という健全な心配をします。それにこたえるのも経営者の責任です。取引先も、もし自社が倒産したら資金回収に困ることになりますし、政府や自治体も会社がちゃんと機能しているのか、チェックをする。顧客にしても、もし自分が商品・サービスを買っている会社が倒産したら、保証を受けられなくなったり、不良品を好感してもらえなくなったりしますから、やはり会社の財務状況と無関係ではありません。

このように考えると、会計報告をするとは、たいへん重要な意味をもつ行為であり、業務を行うこととともに、きちんと会計報告をすることで、会社は社会的責任を果たすことができるのです。

貸借対照表の見方

下図は貸借対照表のイメージ図です。実は、項目は大きく分けて5個しかありませんから、そんなに難しいものではありません。

貸方

貸借対照表の右側には、事業を行うための資金を誰から、どういう名義で、どのくらい提供してもらったかを書きます。こちら側を貸方(かしかた)と言います。名前にはあまり拘泥しないほうがいいです。昔ながらの慣習的な呼び方を維持しているのみであり、私たちが普段使う貸す・借りるとは、かなり感覚がずれますから、気にしない方が吉です。

ただ、覚える必要はありますよね…ということで言えば、「かしかた」の「し」の字が右に曲がっているので、右側が貸方なのだ、と覚えるといいです。

こちらは大きく分けて2つです。

負債

会社がしている借金。債務を負う、ので負債。多くの場合、銀行から会社は借金をすることになります。これを融資と言います。

負債は、支払う義務があるものですから、もし会社を解散するとなれば、まず債権者から残余資産を得ることになります。利子がついていることが一般的であり、会社はこの利子とあわせて返済を行っていく必要があります。

純資産

会社それ自体が純粋な資産として保有している分の金額。創業者がみずから創立の時に出したお金や、投資家が出したお金がその構成要素の1つ目です。お金を出すことを出資と言います。出資によって獲得した資金は、資本金と呼ばれます。会社は、所有権を分割した株式と引き換えに、資本金を獲得します。

資本金は、会社としてもつ純粋な資産ですから、返済の義務はありません。お金の出し手は、その代わりに、会社が成功したあかつきに、利益からの配当(インカム・ゲイン)や、株式自体の価値の高騰を利用した株式売却による利益(キャピタル・ゲイン)で、利益を得ることができます。出資者は、お金をまず出すというかたちでリスクを負う分、成功時には利子よりも遥かに大きい利益を獲得できます。

また、出資をするということは、会社の経営に加わるということを意味します。株式は、会社の所有権を何%かに分割したものですから、その所有権の分だけ、株を手にした人(株主)は会社のオーナーになるのです。株主は、株主総会で会社の経営の重要方針に関与するほか、ときには自ら経営陣のひとりとして参画して、一緒に会社の成功を目指します。

純資産には、もう1つの構成要素があります。利益剰余金です。昨期までの活動であげた利益の中から、何にも使わず余った分を自らの純資産に組み込めるのです。もちろんその逆に、損失が出た場合には、その分だけ利益剰余金・資本金を減らしていくことになります。

純資産とは要するに会社の残り体力です。これが無くなれば、会社はもはや資産なし、ということで破産です。その意味では、利益剰余金を積んで純資産を増やしていけば、それだけ会社はつぶれにくくなります。

借方

集めたお金を、どういうかたちで保有していますよ、というのが借方です。こちらは、「かりかた」の「り」を最後左に払うので、借方が左と覚えます。ただし先述のように、なぜこちらが借りるなのか…ということを深く考えだすと逆にわかりにくくなるので、名前に深く拘泥する必要はありません。

こちらは、人々から集めたお金(自分が出したお金も含みます)を、結局何に使っているのかの報告ですから、人々がよく目を光らすべき、とても大切なものです。

細かい項目は沢山あるのですが、ここでは大きく3種類なのだということを理解してもらえばよいかと思います。自分の事業のために持っている資産、他社の事業への投資、そして残っている現預金です。

自分の事業のための資産

現預金と有価証券以外の全ては、自分の事業のための資産です。当然、この資産の割合が大きいほどに、人々から集めたお金を事業に使っている、ということになります。一概に、それは良いこととも悪いこととも言えません。使い方こそが問われるわけですから、変な使途がないかな、より収益力を高めるためにどうすればよいかな、と項目を見ながら考えていくことになります。

有価証券

自社の事業環境によっては、いま、自分たちの事業のために資産を買っても、あまり有益ではないことがあります。過剰設備、過剰店舗は収益を悪化させます。でも、現金で持っていても、現金それ自体は銀行に預けておいても増えたりしないのです。そうなってくると、人々から預かったお金を育てようと思うなら/自社に投資する機会がないなら、関連する他社などに投資をすればよい…という考え方が出てくるのです。

実際、アップルはその巨額の資金力を、関連する企業への投資に使っています。自社の資産などよりも、遥かに大きい金額で有価証券を保有しています。貸借対照表だけ見ると、アップルは「ベンチャーキャピタル」のようにすら見えるのです。

こうして、自社の資産に投資をしないなら、他社に投資する、という発想で有価証券を企業は資産として保有することになります。

現金(現預金)

こうして、自社への投資、他社への投資をした残りが、現預金です。先述のとおり、現金はそれ自体として増えたりしません。しかし、企業は投資家や銀行から「お金を増やす」ことを約束して資金調達するのですから、何かに使うべきなのです。

ここが、一般的な家計と、企業の会計の大きく違う所です。銀行に多額の現金があれば、家計ならば「貯えがあってよい」になるのですが、企業の場合は「使っていない現金が多く、投資家・銀行への責任を果たしていない」になるのです。

もちろん、無理・無駄に使って現金をすり減らすことは本末転倒です。また、事業を営むために一定額の現金を担保しておくことも絶対に必要です。ですが、持ちすぎていると、それはそれで問題視される。企業というものの難しいところです。

amazonのバランスシート分析

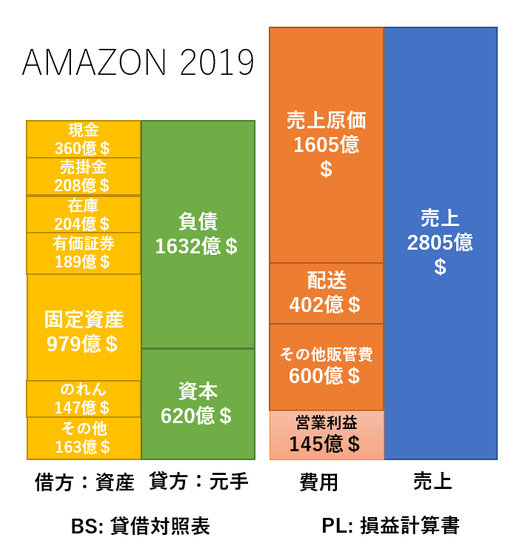

最後に、1社実際に分析をしてみましょう。amazonさんの2019年のデータを見てみたいと思います。

バランスシートだけだとイマイチわかりにくいので、損益計算書も付けます(皆さんもどちらか1つではなく2つを並べてみるようにしましょう)。

せっかくなので損益計算書を見ると、145億ドルとしっかり儲けていることがわかりますね。売上原価はだいたい6割くらいなので、これくらいが小売業として正常でしょう。注目すべきは配送費で、402億ドルという金額は世界の大手物流企業の売上と肩を並べるものです。amazonは物流業である、と言われるゆえんです。この会社、物流のシステムの巧みさによって他社に差をつけ、繁栄してきたのです。

続いてバランスシート。資本に比べて、1000億ドル以上も負債が大きい。これは上場企業としては一般的な姿です(アップルやトヨタも同じような感じです)。これくらい銀行から借金をしてこれるというのは、それだけ収益力があるという証です。稼げるな、ということに確信が持てているから、銀行はお金を貸してくれているのです。

そのお金の大半を、amazonは自社のための資産に使っています。現預金は360億ドルと、(金額だけ見れば世界的にも高額ではありますが笑)比率で言えばごく少額に留め置かれており、大半が「価値を生み出す活動」に投じられています。

では有価証券は…とみると、こちらも189億ドルとごく少額。amazonは、他社に投資している余裕があるなら自社に投資をする、を選択してきた会社です。オンラインシステムのみならず、背後の物流まで、たっぷりお金をかけて育ててきたがゆえに、世界トップのeコマースを超えて、世界最大の小売業にまで成長を遂げることができたのです。

注目すべきは固定資産の979億ドルですね。まさにこれが物流網や開発拠点などの資産でして、自社への投資を惜しまなかった会社なのだ、ということがここから分かるわけです。

まとめ

如何でしたでしょうか。貸借対照表というものの基本と、それを使ってどう会社の財務諸表を見ていけばよいか、意外とすんなりいけたのではないでしょうか?会計の話って、難しい…と思いがちです。経営者をしていたって、実は会計は苦手…ということも大いにあると思います。

それは、いきなり全部理解しようとするからかもしれませんね。という意味で、今回はあえて貸借対照表の「基本をしっかり」にフォーカスしてみました。会計、難しいことはないし、楽しいかも!と思ってもらえたならば幸いです。これからも学びを深めてもらえたらと思います!

著者・監修者

-

1982年生。経営学者/やさしいビジネススクール学長/YouTuber/経済学博士/関東学院大学 特任教授/法政大学イノベーション・マネジメント研究センター 客員研究員

詳しい講師紹介はこちら website twitter facebook youtube tiktok researchmap J-Global Amazon

専門は、経営戦略論・イノベーション・マネジメント、国際経営。

「アカデミーの力を社会に」をライフワークに据え、日本のビジネス力の底上げと、学術知による社会課題の解決を目指す。

「やさしいビジネススクール」を中心に、YouTube・研修・講演・コンサル・著作等で経営知識の普及に尽力中。

コメント